最大マイル還元率1.648%を誇る『ANA VISA スーパーフライヤーズカード』や『ANA VISA ワイドゴールド』は、最強クレジットカードの称号に相応しい素晴らしいカードです。(詳細はこちら⇩)

ですが、これらのカードにも唯一の死角があります。それがカード附帯保険なんです。海外旅行に行く際の保険を、クレジットカードでカバーしようと考える人も多いと思いますが、これらのカードはかなり貧弱な保険内容になっています。

改めて書き出すことで様々な比較の参考になればと思い、今回は弱点を徹底的に洗い出していこうと思います!

- クレジットカード付帯保険の重要な点

- SFCゴールド/ワイドゴールドの海外旅行補償内容(VISA/Master)

- SFCゴールド/ワイドゴールドで補償が優れているのはJCB

- JCBのデメリット①年会費

- JCBのデメリット②マイル還元率

- JCBのデメリット③カードブランドの世界シェア

- 三井住友VISA/Masterゴールドは優れてる

- そのた保険が充実しているANAマイルが貯まるカード

- まとめ

クレジットカード付帯保険の重要な点

海外旅行の際に入る保険でのポイントは、『傷害・疾病の治療費』をカバーできるかどうかです。旅先でのケガや病気の治療費が心配ですからね。(死亡の場合は生命保険でカバーできますし)

ちなみに、死亡・後遺障害の補償金額は最も高い補償額がその限度額となり、これら以外の補償額は複数枚のカード保険を合算できます。なので、複数のカードを組み合わせることでSFCの弱点を克服することは可能なのです。

また、クレジットカードの附帯保険には自動附帯と利用附帯がありますが、今回は自動附帯に焦点を当てて説明させて頂きます。

SFCゴールド/ワイドゴールドの海外旅行補償内容(VISA/Master)

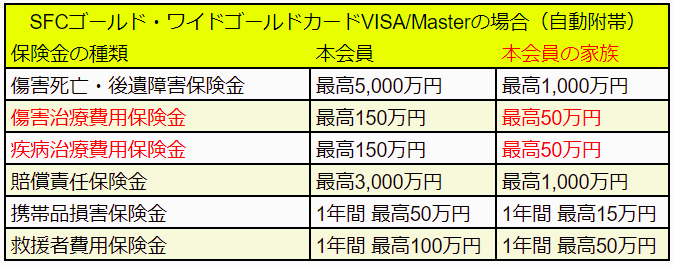

まずは補償内容を一覧で見ていただきましょう。

一番重要な『傷害・疾病』の補償額が本会員でも150万円しかなく、本会員の家族に至っては50万円しかありません。これではアジアでも300万円は欲しいと言われている補償金額に全く足りていません。これは、他のゴールドカードと比べても低く設定されています。

さらに、ここで言う『本会員の家族』とは19歳未満の子供を指しており、配偶者や両親は含まれていません。対象にするには家族カードの発行が必要になります。年会費の割引を受けても家族会員は1枚6,000円(税別)が必要になるので、家族カードを増やすほどダメージは大きくなります。

ちなみに、家族会員の補償内容は本会員と同じです。(カードの詳細はこちら)

SFCゴールド/ワイドゴールドで補償が優れているのはJCB

SFCゴールド/ANAゴールドの中で保険を重視するならJCBの1択です。補償内容を一覧で見ていただきましょう。

本会員の『傷害・疾病』の補償額が300万円に上がった事と、家族の補償金額も200万円まで上昇しました。というか『傷害死亡・後遺障害』以外は上がりましたね。これで他のゴールドカードに並んだという印象です。(カードの詳細はこちら)

ただし、JCBを選択した場合にもデメリットは存在します。

JCBのデメリット①年会費

カードブランドをJCBにした場合、VISA/Masterでは使えた『年会費の割引』がありません。よって、本会員15,000円(税別)と家族会員7,500円(税別)がまるまる掛かってしまいます。もちろん家族の定義は先ほどと同じなので、配偶者や両親を対象にするには家族カードの発行が必要です。

※2019年4月からJCBも年会費の割引が使えるようになりました。割引後はVISA/Masterとほぼ同額です(詳しくはこちら⇩)

JCBのデメリット②マイル還元率

VISA/Masterの場合、最高還元率が1.648%となっていたマイル還元率は、JCBを選ぶことで下がってしまいます。最高還元率は1.075%となります。

例えば年間300万円をクレジット決済した場合、VISA/Masterなら49,440マイルの獲得が出来ます。ところがJCBの場合は32,250マイルとなり、その差は17,190マイルもあります。これだけのマイルがあればソウルはもちろん、北京・上海・香港・台北・マニラへの往復が可能となります。

結構大きな差じゃないですか?

JCBのデメリット③カードブランドの世界シェア

日本唯一のカードブランドですが、懸念はJCBの売上高が世界シェアの約1%という点です。VISAが約56%でMasterが約26%という点を考えると、利用できる店舗に差があることは間違いないでしょう。(2015年時点)

三井住友VISA/Masterゴールドは優れてる

実は、三井住友VISA/Masterゴールドの『傷害・疾病』補償は優れているんです。

同じカードグループでも『ANAカード』になると補償額が下がるんですよね。まぁ、その他を充実させてるので当然ですが。

ちなみに、年会費は割引が使えますので本会員が4,000円(税別)と家族会員は2枚目から1,000円(税別)です。保険コスパは最高です!

そのた保険が充実しているANAマイルが貯まるカード

SPGアメックスは保険も充実しています。

SPGと同程度の保険が受けられる『ANAアメックスゴールド』は、現在キャンペーン中です。

まとめ

いかがでしたでしょうか?ANA SFCの弱点は保険だったんです。ですが、カードブランドをVISA/Master以外にしてみたり、他のクレジットカードと組み合わせることでカバーできれば、やはり最強のカードと言えると思います。

弱点を知って他でカバーすれば、最高の空のパートナーになることは間違いないはずです。より最高の旅にするために参考になれば幸いです。

(攻略法はこちら⇩)